Introduction

Pour faire suite à l’analyse détaillée du constructeur Volkswagen par Alexander Avoigt, ingénieur Allemand. Nous avons décidé de continuer à vous faire découvrir par les chiffres ses analyses du marché automobile. Bien entendu, le fait qu’il soit Allemand est un atout considérable pour améliorer notre vision Française pour le marché automobile de demain.

#2 Analysis Of German Automotive Companies – A Series

Les véhicules Mercedes-Benz sont l’expression du luxe ultime dans le segment haut de gamme, mais en même temps, c’est aussi l’une des deux entreprises allemandes dont je crains sérieusement qu’elle perde son indépendance, voire qu’elle risque la faillite. Compte tenu de l’énorme croissance positive des bénéfices qu’elle a connue récemment, une telle opinion peut sembler erronée à la plupart des gens, mais c’est une conclusion fondée sur des données et des faits. J’expliquerai dans cet article pourquoi je pense que Daimler est en difficulté et qu’une réduction continue, une consolidation ou une acquisition silencieuse par des investisseurs chinois pourrait se produire plus tôt que prévu.

Le Passé

Comme tous les constructeurs automobiles du monde et sans exception, Daimler n’a pas cru aux véhicules électriques à batterie au départ et a commis de nombreuses erreurs stratégiques dont il souffre encore. Mais contrairement à tous les autres constructeurs historiques, Daimler a investi très tôt dans Tesla et a commandé une chaîne cinématique électrique pour la classe B, ce qui a sauvé l’entreprise californienne d’une faillite précoce. Sans Daimler, Tesla n’existerait probablement pas aujourd’hui. En dépit de son succès, le projet Tesla n’a pas été pris au sérieux en interne, car les moteurs à combustion étaient plus rentables. En tant qu’entreprise axée sur les finances et les actionnaires, la décision a été prise de se retirer et de continuer à vendre la Classe B à moteur à combustion interne au lieu de la Classe B BEV.

Au début, Daimler a demandé à Tesla de développer un groupe motopropulseur pour la Classe B. Elle ne pensait pas, à tort, que Tesla serait en mesure de répondre à cette demande, mais elle l’a fait. Tesla a livré le groupe motopropulseur, mais Daimler a annulé le projet lorsqu’elle a réalisé qu’elle pouvait stabiliser les ventes de moteurs à combustion interne pour un bénéfice moindre. Si les dirigeants des anciens constructeurs automobiles, dont on dit qu’ils ont « de l’essence dans les veines », décident de l’avenir d’un projet BEV, le résultat sera sans surprise négatif. Un dilemme qui se répète à chaque perturbation technologique et dont personne ne semble tirer de leçon.

Non seulement Daimler a mis fin à un précieux partenariat qui lui apportait des connaissances technologiques dont il pouvait bénéficier, mais il a également vendu sa participation de 9,1 % dans Tesla, acquise pour 50 millions d’euros en 2014. Une participation qui vaut aujourd’hui environ 100 milliards d’euros, soit bien plus que l’ensemble de l’entreprise Daimler. Daimler a reçu 600 millions d’euros pour les 4 % d’actions restantes de Tesla en 2014, ce qui, 7 ans plus tard, représente 71 fois le montant qu’elle a reçu. J’ai qualifié la vente des actions Tesla par Daimler ce jour-là de décision la plus stupide que Daimler ait jamais prise à mes amis, et cet incident a contribué à l’achat de mes premières actions Tesla quelques mois plus tard.

Le PDG Zetsche ne croyait pas à la technologie des batteries et à la production de cellules et a déclaré en 2014 : « La production de cellules est une question d’échelle. Il est peu probable que cela se produise à grande échelle en Allemagne. » Des années plus tard, il est parti et s’est vu refuser le poste de président habituellement attribué en raison du scandale du diesel, mais aussi des nombreuses erreurs stratégiques qui ont fait que l’entreprise a manqué de retard avec les BEV dans un environnement difficile. L’une de ces erreurs était la production de cellules que Daimler a d’abord refusée et qu’elle commence maintenant.

Comme la plupart des constructeurs automobiles traditionnels, Daimler a décidé de ne pas prendre de décision et de développer toutes les technologies en parallèle, mais plutôt de tirer les leçons de son expérience et du succès de Tesla et de se concentrer sur le secteur des véhicules électriques à batterie. Le résultat est une entreprise qui se réduit, mais qui investit dans les véhicules hybrides, l’hydrogène, les véhicules électriques à batterie et, si cela ne suffit pas, dans la technologie du moteur à combustion interne. Un investissement précieux est maintenant divisé en quatre technologies de transmission différentes. Leur décision s’est traduite par la suite par des BEV médiocres, comme le modèle EQC qui a déçu les clients par sa faible efficacité et ses chiffres de vente, ou la Denza X vendue en Chine, un modèle dont ils n’ont vendu au total qu’environ 4 000 unités. L’échec de la joint-venture chinoise BYD Denza a conduit Daimler à réduire sa participation de 50 % à 10 % et à se retirer complètement à l’avenir.

Finances

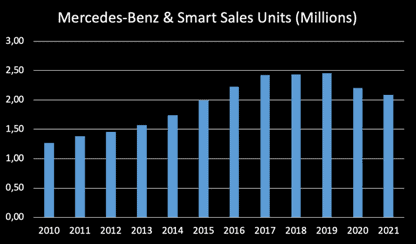

La rentabilité et le flux de trésorerie sont des éléments clés pour maintenir l’indépendance d’une entreprise. Face à la baisse des ventes de moteurs à combustion interne et à une structure de coûts élevée, Daimler a choisi un nouveau PDG axé sur la finance et ayant une compréhension limitée de la technologie. Le nouveau PDG, Ola Källenius, a lancé en 2020 un programme de réduction des coûts et une nouvelle stratégie visant à réduire la taille de l’entreprise de manière rentable. Une approche qui a du sens car avec environ 2,5 millions d’unités vendues par an et aucune décision claire pour un programme de transformation en BEV à ce moment-là, l’organisation est dans chaque segment trop petite pour faire des profits décents et créer le flux de trésorerie nécessaire. Jusqu’à 400 000 € ont été versés à des employés pour avoir quitté Daimler à un moment où Tesla commençait à chercher des directeurs pour sa nouvelle Gigafactory à Brandebourg et plusieurs d’entre eux ont pris l’argent de Daimler et ont commencé avec Tesla, passant d’une entreprise indécise orientée vers le moteur à combustion interne à un leader mondial incontesté des BEV avec une belle prime en poche.

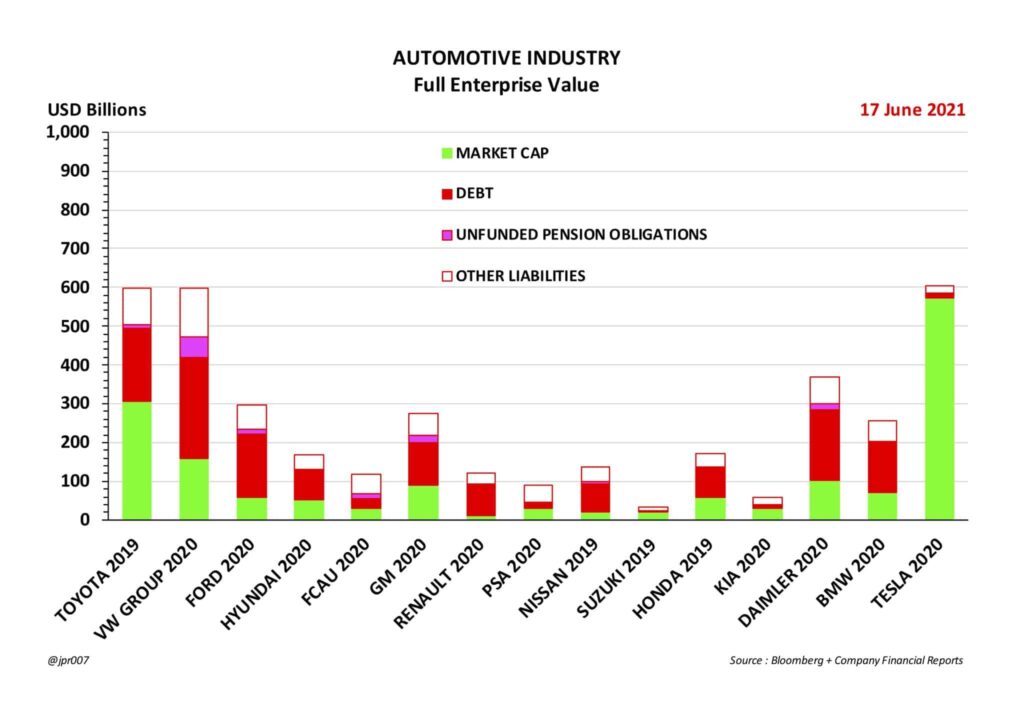

Par rapport à sa capitalisation boursière, le refinancement des OPEX et CAPEX pour les investissements dans les batteries, les logiciels et les nouvelles technologies de production avec des ventes en baisse est un défi majeur. Ce défi s’est traduit non seulement par la réduction des effectifs, mais aussi par l’introduction en bourse de Daimler Trucks, qui est devenu une unité indépendante, tandis que Mercedes-Benz est resté le constructeur de voitures particulières et de fourgonnettes. Peu de gens savent que Daimler ne s’est pas divisé en deux mais en trois parties, avec Daimler Mobility, une unité qui ne fait pas beaucoup parler d’elle, mais qui est maintenant coupée en deux pour chaque nouvelle unité. Toutes ces mesures n’ont qu’un seul objectif : maintenir le cash-flow à un niveau élevé et réduire la structure des coûts. Ce faisant, le bénéfice par véhicule augmente et, avec lui, les primes du Top Manager.

Les années pandémiques 2020 et 2021 ont été marquées par des perturbations de la chaîne d’approvisionnement, mais ont néanmoins été les meilleures années pour les bénéfices de Daimler, et ce pour plusieurs raisons. Tout d’abord, la pénurie de semi-conducteurs a permis à Daimler d’allouer l’offre limitée de semi-conducteurs à des véhicules haut de gamme à marge élevée, ce qu’elle a fait de manière intensive. Deuxièmement, les augmentations de prix ont été rapidement acceptées par les clients qui attendaient leur véhicule depuis longtemps, ce qui a également contribué à augmenter les bénéfices. Enfin, en raison des fermetures périodiques et continues d’équipes et d’usines, Daimler a bénéficié d’incitations gouvernementales pour le travail à temps partiel, ce qui a permis de réduire à presque zéro les coûts salariaux élevés des travailleurs inutilisés, offrant ainsi une flexibilité des coûts sans précédent dans un environnement difficile. Même s’il est dans l’intérêt du gouvernement de conserver les emplois des employés, l’argent des contribuables a été investi dans les bénéfices élevés des entreprises et les dividendes des actionnaires. Ces trois facteurs artificiels, associés à des taux d’intérêt bas, permettent à Daimler de réaliser le bénéfice le plus élevé jamais enregistré par véhicule, bien qu’ils ne soient pas un signe de force mais de faiblesse, car aucun d’entre eux ne subsistera longtemps et, une fois qu’ils auront disparu, les changements nécessaires n’auront pas été effectués et des bénéfices réduits, voire des pertes, sont probables.

Malgré la baisse des ventes unitaires de Daimler, les bénéfices trimestriels sont élevés et les dividendes augmentent, ce qui réjouit les actionnaires et fait monter le cours de l’action. Pour tous les cadres supérieurs de l’industrie automobile, comme le PDG Källenius, qui reçoivent des primes élevées s’ils réalisent des bénéfices importants, ce sont des années fantastiques, mais elles ne le sont que pour tous ceux qui aiment apparaître comme des étoiles brillantes à court terme sans tenir compte du succès à long terme de l’entreprise. Après la disparition de chacun de ces trois facteurs, les ventes de voitures à moteur à combustion interne continueront à diminuer et tout dépendra alors de la vitesse à laquelle les modèles BEV pourront les compenser, si tant est qu’ils le fassent. Cela inclut les modèles BEV comme l’EQC, l’EQA et l’EQS qui ne parviennent pas encore à compenser les ventes de voitures à moteur à combustion interne des classes A, C et S, alors que leurs bénéfices sont de toute façon plus faibles. L’EQS a été le seul modèle qui n’a pas encore été fortement critiqué par ses clients, mais en tant que modèle de luxe haut de gamme, il n’attirera de toute façon qu’un très petit groupe d’acheteurs et ne garantira pas l’avenir financier de l’entreprise. Si les modèles Model S et Model X de Tesla étaient les seuls modèles à succès, quelle serait la taille du constructeur automobile américain aujourd’hui ?

Ce qui peut sembler être une victoire en termes de revenus et de bénéfices pour Daimler ces dernières années pourrait se révéler être une victoire de Phyrus que l’entreprise paiera au prix fort. Les efforts de marketing de Daimler, qui revendique un leadership technologique avec les BEV et les véhicules autonomes, sont importants, mais si l’on examine de plus près la technologie, on constate qu’ils ne sont pas fondés sur l’innovation ni même sur des solutions existantes, mais sur une vision future et des déclarations trompeuses. Si Daimler avait ce qu’elle prétend avoir, le nombre d’immatriculations de BEV augmenterait plus vite que le marché, mais ce n’est pas le cas si l’on compare le volume des nouveaux modèles BEV avec les ventes unitaires supplémentaires.

Innovation

Daimler a dévoilé le concept innovant de l’EQXX avec un design époustouflant et des spécifications techniques incluant une autonomie de 1 000 km sur une seule charge de batterie, mais seuls quelques-uns ont jeté un regard approfondi sur la technologie qui a été présentée. Lors des présentations marketing bien conçues qui utilisent de nombreux mots à la mode, le public est naturellement vite excité et a l’impression que l’entreprise est en avance sur Tesla ainsi que sur tous les autres fabricants de VEB. Mais lorsque nous examinons en profondeur toutes les spécifications techniques décrites, nous voyons un résumé des mesures d’efficacité que tous les constructeurs automobiles ont déjà mises en œuvre ou prévoient de le faire. Chacune des technologies dites révolutionnaires de Daimler est une collection de ce que d’autres fabricants de VEB font depuis des années ou développent déjà, mais aucune n’est unique ou même nouvelle. La combinaison de toutes ces technologies dans un concept-car pourrait être qualifiée de nouvelle, mais les prototypes sont faciles à réaliser et la production de masse à faible coût est difficile.

Dans les petits caractères du communiqué de presse, que les gens ont tendance à ne pas lire parce qu’ils ont besoin d’une loupe, il est indiqué que l’autonomie de 1 000 km de l’EQXX est le résultat d’une simulation numérique, autrement dit d’une simulation informatique. Daimler appelle l’autonomie dans les notes de bas de page ; il s’agit donc à juste titre d’une hypothèse et dans une interview, les responsables de Daimler n’ont volontairement pas confirmé. Tout fonctionne dans une simulation informatique si vous définissez les bonnes conditions, mais une simulation n’est pas le monde dans lequel nous vivons et conduisons, et elle ne le sera jamais, et si c’était le cas, toutes les promesses époustouflantes faites par Daimler et d’autres constructeurs automobiles dans le passé se seraient réalisées. L’ont-elles été ? L’EQXX est un concept et une vision, rien de plus, alors qu’un concept Teslas Model S a parcouru au Canada, sur des routes hivernales, il y a quelques semaines, la distance stupéfiante de 1 210 km avec une seule charge de batterie.

Les affirmations de Daimler visant à raccourcir le cycle de développement des véhicules doivent également être prouvées, car cela nécessiterait une réorganisation interne et une réorganisation des fournisseurs complètement nouvelles, dont nous n’avons pas du tout entendu parler, mais qui le seraient si elles étaient mises en œuvre. Les défis à relever pour changer une organisation interne et externe afin d’améliorer les temps de cycle de développement sont énormes et ne peuvent être réalisés sans une énorme perturbation, alors que les nouvelles entreprises ont la possibilité de concevoir des départements de R&D et des chaînes d’approvisionnement à partir d’une feuille blanche. Si c’était aussi simple, tous les constructeurs automobiles traditionnels auraient déjà développé un nouveau modèle en trois ans, mais ce n’est pas le cas.

Qualité

Au lieu d’un cycle de développement plus rapide, Daimler a procédé au cours des deux derniers mois à 16 rappels de véhicules défectueux qui doivent retourner dans les centres de service par millions. Le vilebrequin peut se briser, le moteur tout entier, les risques d’incendie, les problèmes de filtre à particules diesel, les problèmes de direction et, enfin, les problèmes de sécurité des airbags. Considérer tous ces problèmes de qualité qui semblent résulter d’un problème systémique pour raccourcir le cycle de développement et ajouter de nouvelles technologies et de la complexité ne résoudra pas les problèmes mais les augmentera.

Enfin, il faut dire que le véhicule EQXX semble inclure de nombreuses nouvelles technologies pour Daimler à une complexité croissante avec de nombreux éléments innovants qui peuvent difficilement être produits en série, donc les défis et le prix de ce véhicule seront très élevés. Mercedes a annoncé qu’elle allait construire elle-même l’ensemble du groupe motopropulseur des nouvelles architectures électriques MMA et MB.EA à partir de 2024, une technologie qui était auparavant entièrement sous-traitée à des fournisseurs comme ZF. Le savoir-faire doit d’abord être développé en interne, mais avec un cycle de développement de 7 ans, il est difficile d’imaginer que l’entreprise puisse livrer le nouveau groupe motopropulseur développé en interne tout d’un coup en moins de 2 ans.

Pour résumer, Daimler a présenté un concept ou une vision pour un véhicule qui n’existe pas et, s’il existait, son prix le rendrait inaccessible ou en ferait un produit de niche, même pour les personnes qui sont prêtes à payer un supplément, et tout cela pour une autonomie que la personne moyenne ne conduit jamais sans s’arrêter de toute façon. Même si je veux croire que Daimler a réalisé quelque chose d’exceptionnel avec l’EQXX, s’ils disposaient de la moitié de la technologie disponible aujourd’hui, leurs véhicules seraient supérieurs à ceux de Tesla et les données d’enregistrement le reflètent.

Conduite autonome

Il en va de même pour la technologie autonome de niveau 3 que Mercedes a présenté avec l’EQS une technologie qui est essentiellement un système d’assistant de maintien de voie et de contrôle de vitesse jusqu’à 60km/h (37 mi/h) sur une Autobahn où la limite de vitesse permet son utilisation réelle seulement dans un embouteillage ou un trafic stops and go. Alors que beaucoup croient qu’appeler un système de niveau 3 est unique et la première conduite autonome devant Tesla, Mobileye, et Waymo la plupart ne savent pas que c’est juste la responsabilité qui est prise du constructeur automobile et pas toute innovation technologique est mis en œuvre par sa définition. Daimler a présenté une fonction d’aide à la conduite que de nombreux constructeurs automobiles utilisent depuis de nombreuses années déjà, mais qu’ils appellent niveau 2 pour que la responsabilité reste pour l’instant celle du conducteur.

Considérant cela, Daimler et Mercedes-Benz n’ont présenté aucune innovation ni une première fonctionnalité autonome mais simplement la prise en charge des responsabilités dans un embouteillage et rien de plus. Franchement, un système d’aide à la conduite de niveau 3 est une tâche facile sur une Autobahn où le marquage des voies est généralement très bon et les conditions sont bien définies, sans piétons ni cyclistes au comportement imprévisible.

À tous ceux qui prétendent maintenant que vous pouvez retirer vos mains et vos yeux de la route avec un système de niveau 3 de la Classe S de Daimler, comprenez que cela peut être légèrement plus pratique, mais d’autres utilisateurs de systèmes font de même après avoir expérimenté pendant des mois et des années le fonctionnement parfait de leur système de niveau 2 dans les conditions décrites. C’est un mythe de croire que les utilisateurs du système de niveau 2 ne font pas beaucoup de choses en parallèle et en ayant les yeux sur la route en permanence. Le niveau 3 de la Classe S, que le marketing appelle le « système Mercedes autonome », n’a rien d’unique, si ce n’est son statut de responsabilité légale. Les niveaux 1 à 5 de la SAE ne définissent pas une maturité ou une capacité technologique, mais seulement et uniquement des responsabilités.

Immatriculation des véhicules

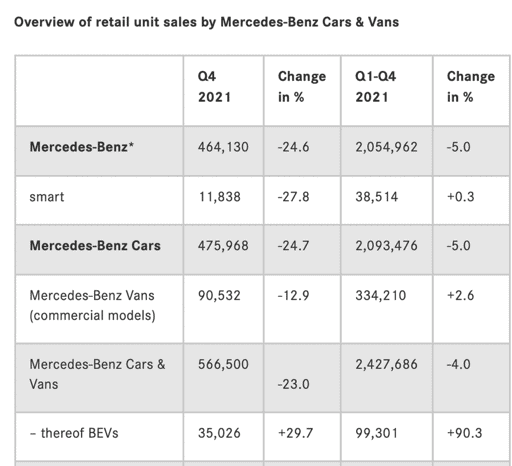

Pour résumer, le département marketing de Daimler aime pousser le discours selon lequel il est un leader technologique, mais si Daimler est le leader technologique qu’il prétend être, pourquoi les ventes mondiales en 2021 diminuent-elles de 5 % et même de 25 % au quatrième trimestre par rapport à l’année précédente, soit un étonnant 1 véhicule vendu sur 4, et ce après une faible année 2020 ? Un résultat dévastateur qui ne permet pas de dégager les liquidités nécessaires au fonctionnement de l’entreprise ni de réaliser les énormes investissements annoncés. Les ventes de BEV de Daimler ont augmenté pour atteindre 99 301 unités en 2021 si l’on additionne les voitures particulières, les fourgonnettes et les véhicules intelligents, ce qui est un grand progrès, mais cela maintient la marque emblématique à la taille de start-ups comme Nio ou XPeng qui vendent leurs BEV jusqu’à présent uniquement en Chine, un marché où Mercedes-Benz a diminué de 2 % alors que Nio et XPeng ont augmenté d’environ 100 %. Mercedes-Benz voit ses ventes totales diminuer plus rapidement que la croissance des BEV ne peut le compenser et si ce cercle vicieux ne peut être brisé, l’entreprise est positionnée pour de nombreuses mauvaises années avec des réorganisations, des licenciements et des performances financières et boursières inférieures.

Les problèmes de chaîne d’approvisionnement et les pénuries de pièces peuvent expliquer une partie de la baisse des ventes, mais après deux ans, les problèmes de composants et de systèmes demeurent. En 2020, il était dit que les problèmes prendraient fin au second semestre de 2021, et aujourd’hui le calendrier a été repoussé à 2023. Si tous les problèmes n’étaient liés qu’à des problèmes de chaîne d’approvisionnement, pourquoi en est-il ainsi, même après le lancement de nouveaux modèles conçus, les ventes restent à des niveaux faibles ? Les problèmes de chaîne d’approvisionnement sont une explication bienvenue pour les anciens constructeurs automobiles, mais prétendre qu’ils ont une forte demande n’est pas étayé par les données d’immatriculation ou les enquêtes auprès des clients. Les problèmes de chaîne d’approvisionnement résultent des perturbations de la logistique et de la production dues à la pandémie de Corona, mais tant que la pandémie est en cours, pourquoi les problèmes de chaîne d’approvisionnement devraient-ils soudainement disparaître ?

En réalité, les défis liés à la chaîne d’approvisionnement demeureront, mais le plus important, c’est que les consommateurs sont de moins en moins intéressés par les voitures à moteur à combustion interne et de plus en plus intéressés par les véhicules électriques à faible consommation, alors que des concurrents de plus en plus petits proposent des modèles attrayants. Si vous vendez sur un tel marché des véhicules à moteur à combustion interne dont la demande est moindre et des véhicules électriques à pile à combustible dont l’adoption des ventes est inférieure à ce qui est nécessaire pour compenser, votre organisation se réduit et c’est ce que nous constatons dans les ventes unitaires de 2021.

Investisseurs

La force d’une entreprise se lit dans la structure de son actionnariat et lors de l’introduction en bourse de Daimler, Truck, il a été révélé que près de 20 % et bien plus que ce qui était connu et attendu auparavant est désormais entre les mains de deux entreprises chinoises. Beijing Automotive Group (BAIC) a annoncé qu’il détenait déjà un total de 9,98 % des actions de Daimler depuis 2019. Un autre 9,7 pour cent est détenu par le fondateur du groupe automobile chinois Geely, Li Shufu. Si l’on ajoute la part de 6,8 % que détient le Koweït, le groupe des 3 détient 26,5 % de Daimler.

En outre, Mercedes délocalise continuellement sa production en silence de l’Allemagne vers la Chine et a fermé une usine entière au Brésil pour réduire les coûts. Sachant que le marché chinois est, de par sa taille, d’une importance capitale, que 20% de l’entreprise est déjà détenue par des investisseurs chinois et que la production est de plus en plus localisée en Chine, nous avons des raisons de craindre que l’emblématique constructeur automobile allemand ne perde au fil du temps sa capacité à prendre des décisions indépendantes.

Daimler est la marque de luxe de masse par excellence et, à ce titre, elle est historiquement bien implantée en Asie, mais la plus grande et la plus importante région de vente pour la société basée à Stuttgart est la Chine et une enquête récente a montré que la majorité des consommateurs ont déclaré qu’ils préféraient acheter un véhicule de luxe chinois plutôt qu’une marque allemande. Cette étude à elle seule devrait inciter Daimler à réfléchir sérieusement à ce qu’elle peut faire pour surmonter la perception déjà établie qu’elle n’est plus la marque pour laquelle les consommateurs sont prêts à payer le prix fort. À l’heure actuelle, ni Daimler ni les autres constructeurs allemands ne sont proches de la technologie proposée par les constructeurs chinois de véhicules BEV, et c’est un gros problème.

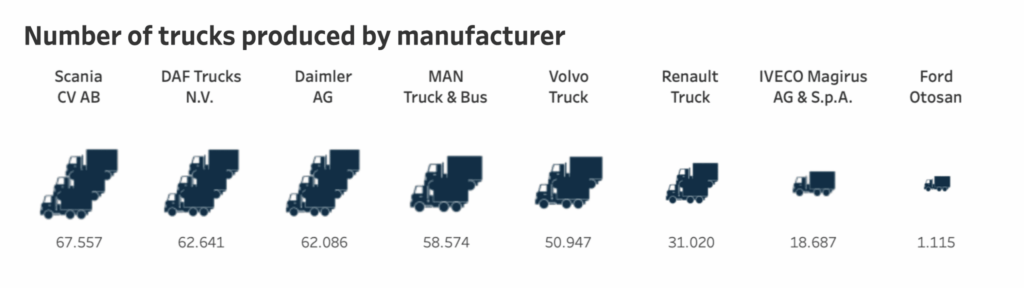

Daimler a été silencieusement réorganisé en trois unités, Daimler Trucks, Mercedes-Benz et Daimler Mobility, ce qui rend les plus petites unités vulnérables à une prise de contrôle ou même à une acquisition partielle. La consolidation est en cours dans le secteur des camions, avant même que les premiers Semi-trucks Tesla longue distance ne soient livrés à PepsiCo à la fin du mois. Les perturbations dans le secteur des poids lourds et des camions de classe 8 sont à portée de main et, bien qu’elles commencent en Amérique du Nord, ce n’est qu’une question de temps avant que le Semi de 40 tonnes à l’autonomie de 1 000 km n’arrive en Europe, alors qu’à l’heure actuelle, aucune entreprise de transport routier, y compris Daimler Truck, n’a développé un produit compétitif. Pendant que Daimler investit dans les camions à hydrogène et hybrides, le coût au kilomètre d’un camion tout BEV sera plus bas et donc plus attractif pour les entreprises de transport routier.

Bien que l’EQS soit un bon BEV de luxe, Daimler ne gagnera de l’argent que si les véhicules de masse EQS, EQC et EQA sont un grand succès, mais pour l’instant, ce n’est pas visible. En matière de logiciels, l’entreprise veut développer son propre système d’exploitation, sa technologie de batterie et ses véhicules autonomes tout en continuant à produire 4 groupes motopropulseurs différents. Tout cela consomme beaucoup de capital et de ressources alors que le nombre total d’unités vendues continue de diminuer.

Croissance

Depuis le pic des ventes en 2019, Daimler a perdu des ventes totales de véhicules d’environ 380 000 unités ICE mais n’a ajouté que 80 000 BEV de 6 modèles différents, soit un négatif net de 300 000 véhicules. Cela se traduit par la vente d’une moyenne de 13 300 unités par modèle BEV au cours de la même période. Avec 99 301 unités BEV vendues avec +6 modèles en 2021, le coût par modèle est plus élevé que celui des concurrents. Les BEV vendus en 2021 pour les voitures et les fourgonnettes Mercedes-Benz ne représentent que 4,1 % de tous les véhicules vendus, ce qui ne représente que peu ou pas d’amélioration de la part des BEV par rapport à tous les véhicules vendus les années précédentes, malgré le lancement de nombreux nouveaux modèles.

Au cours des deux dernières années, Daimler a augmenté ses ventes annuelles de VEB de 80 901 unités supplémentaires, tandis que Tesla a augmenté ses ventes de 568 672 unités supplémentaires, et ce, alors que les sceptiques affirmaient que les constructeurs historiques avaient un avantage en matière de production. L’écart entre les deux constructeurs quant aux livraisons annuelles de VEB ne se réduit pas, il s’accroît. Cette année ou au plus tard en 2023, Tesla sera plus important que Mercedes-Benz en termes de ventes unitaires de véhicules et, de toute façon, plus important en termes de revenus et de bénéfices. Tout cela montre qu’il n’y a pas eu de réelle amélioration au cours des trois dernières années et qu’il est difficile de voir comment l’entreprise pourra passer de ses activités liées aux moteurs à combustion interne à celles liées aux BEV dans un délai raisonnable sans disposer d’un produit qui soit une vache à lait.

Prédiction

Mes prévisions concernant l’avenir de Daimler, du groupe Mercedes-Benz et de Daimler Trucks sont fondées sur les informations et les données disponibles, mais peuvent être totalement fausses. La seule justification que j’ai pour oser en faire une est que les prédictions que j’ai commencé à publier il y a environ 4 ans se sont avérées exactes par la suite.

Il est fort probable que les investisseurs chinois augmentent leur part de Daimler et définissent l’avenir de cette entreprise vieille de 120 ans. Daimler peut être une marque qui est détenue par des investisseurs chinois, une voiture a principalement la technologie fabriquée en Chine à l’intérieur, et la contribution allemande restante est le design intérieur de luxe et le logo Daimler à l’extérieur.

La probabilité que Daimler Truck soit contraint de fusionner ou soit racheté par un concurrent sans camion BEV tangible dans le segment des poids lourds et des longs courriers en cours de développement est élevée. Maintenant que l’entreprise est cotée en bourse, une prise de contrôle hostile est plus facilement possible, et si aucune consolidation supplémentaire n’a lieu, la détresse financière est imminente. À quoi ressemble l’avenir pour un constructeur de camions qui investit dans des camions à hydrogène et à moteur à combustion interne, alors que les coûts kilométriques des VEB sont inférieurs, que l’entretien est presque inexistant et que les fonctions de conduite autonome que vous pouvez obtenir sous licence élimineront également le conducteur d’un camion VEB ?

La probabilité que l’activité des voitures particulières continue de se contracter est élevée, et les classes A, B, C et E perdront la majorité des ventes qu’elles avaient en 2019. Les constructeurs chinois et Tesla rivaliseront avec leurs segments de marché principaux, tandis que le marché des véhicules haut de gamme à faible volume restera le dernier bastion pour les clients souhaitant un intérieur de luxe haut de gamme.

La probabilité que Daimler soit dépendant de fournisseurs externes pour les batteries, les logiciels et les solutions de conduite autonome est élevée et limite la capacité de l’entreprise à façonner son destin et à créer la valeur ajoutée requise. La création de bénéfices futurs réside dans les logiciels et les données et, par conséquent, la majorité des bénéfices ne proviendront pas de Daimler mais seront créés par les fournisseurs.

De tous les constructeurs automobiles allemands que j’ai analysés, Daimler est celui dont je crains le plus qu’il ne survive au passage historique des moteurs à combustion interne aux véhicules électriques à batterie commandés par logiciel.