Lorsque j’ai écrit mon premier article sur l’industrie automobile allemande il y a presque 4 ans, au printemps 2018, je n’ai pas osé le publier pendant six mois, car mes prédictions étaient audacieuses et allaient à l’encontre de l’opinion publique et du secteur. J’ai tiré la sonnette d’alarme et dressé un tableau noir de l’avenir de l’industrie automobile dans mon pays d’origine, l’Allemagne, mais peu ont écouté.

L’objectif de l’article était de faire prendre conscience aux cadres de l’industrie automobile que Tesla est l’expression d’une transformation technologique fondamentale et que leurs entreprises vont se réduire, être rachetées ou faire faillite si elles ne changent pas rapidement de cap.

Lorsque j’ai publié mes prédictions audacieuses, je n’étais pas sûr de ce qui allait se passer, et la réponse massive que j’ai reçue du public était négative. Il a fallu de nombreuses années pour que les gens changent.

Aujourd’hui, 4 ans plus tard, à la fin de l’année 2021, je suis

[tds_partial_locker tds_locker_id= »46656″]choqué et attristé de constater que mes pires cauchemars se sont réalisés. L’industrie automobile allemande a été et continue d’être en déclin à tous les niveaux, comme en témoignent les chiffres de vente en baisse, les restructurations constantes et les scissions d’entreprises.

Une consolidation de l’industrie automobile a commencé qui va changer à jamais tout ce que nous pensions savoir. Dans cet article, je vais analyser la situation et faire des prédictions pour l’avenir en prenant pour exemple le groupe Volkswagen, le plus important constructeur automobile allemand.

L’industrie automobile et le groupe Volkswagen ont fait presque tout ce qui peut être fait de mal durant une transformation technologique.

D’abord, ils ont ignoré les véhicules électriques à batterie, puis ils les ont ridiculisés, puis ils les ont combattus, puis ils ont essayé de les copier, et enfin ils ont perdu. Le problème n’est pas seulement que la direction a reconnu trop tard la situation dans laquelle elle se trouvait, mais aussi qu’elle ne l’a pas entièrement comprise jusqu’à aujourd’hui.

Les investissements énormes et toujours croissants dans les BEV n’ont pas conduit aux chiffres de vente attendus, parce que le cœur de la transformation n’a pas encore été compris, mais a seulement été déclaré comme un autre groupe motopropulseur, la numérisation ou l’électrification.

La force de ce qui était autrefois le plus grand constructeur automobile du monde, avec 11 millions de véhicules vendus, 119 usines, 670 000 employés, des centaines de modèles et 40 000 fournisseurs, est devenue sa plus grande faiblesse en quelques années. L’extensibilité du groupe Volkswagen a tué son agilité et, avec elle, sa vitesse d’innovation. La question n’est pas de savoir s’ils peuvent se transformer, mais s’ils le font assez vite.

Après tout ce que nous avons vu au cours des quatre dernières années, force est de constater que ce n’est pas le cas. La prochaine occasion de dévoiler une véritable innovation automobile n’est pas aujourd’hui ou dans un an, mais dans 5 ans, lorsque les nouveaux véhicules électriques Trinity et Artemis seront livrés, ce qui, selon le message marketing de VW, rendra tout meilleur, plus rapide et moins cher.

Le temps est le plus grand ennemi du groupe VW aujourd’hui, et il n’a pas encore compris ce simple fait.

Les ventes d’ICE de Volkswagen ont diminué au cours des deux dernières années, passant de 11 millions de véhicules livrés à 9 millions prévus en 2021, et je prédis que le déclin va s’accélérer de façon spectaculaire au cours des prochaines années. La perte de 2 millions de véhicules par an équivaut à la taille du groupe BMW et constitue un déclin brutal sur une courte période.

Peu importe que ce déclin soit dû à une puce, à une pénurie de pièces ou à une baisse de la demande, car les 2 millions de véhicules que VW n’a pas vendus ne reviendront pas à l’avenir – ils font partie du passé.

Tout ce que VW peut faire, c’est vendre ce qu’il a, c’est-à-dire des VW ID, des Audi e-trons et autres véhicules similaires fabriqués sur la plateforme MEB, qui s’est avérée non compétitive en termes de logiciels, de technologie de batterie et de productivité.

Les ventes de véhicules à moteur à combustion interne diminuant plus rapidement que les ventes de véhicules électriques, l’entreprise perd non seulement des revenus mais aussi des bénéfices, car les augmentations de prix pour un véhicule électrique inférieur et non compétitif ne peuvent être réalisées.

La concurrence ne vient pas nécessairement de Tesla, mais aussi des BEV asiatiques et chinois bien conçus et fabriqués qui arrivent sur le marché, sont agiles et coûtent moins cher.

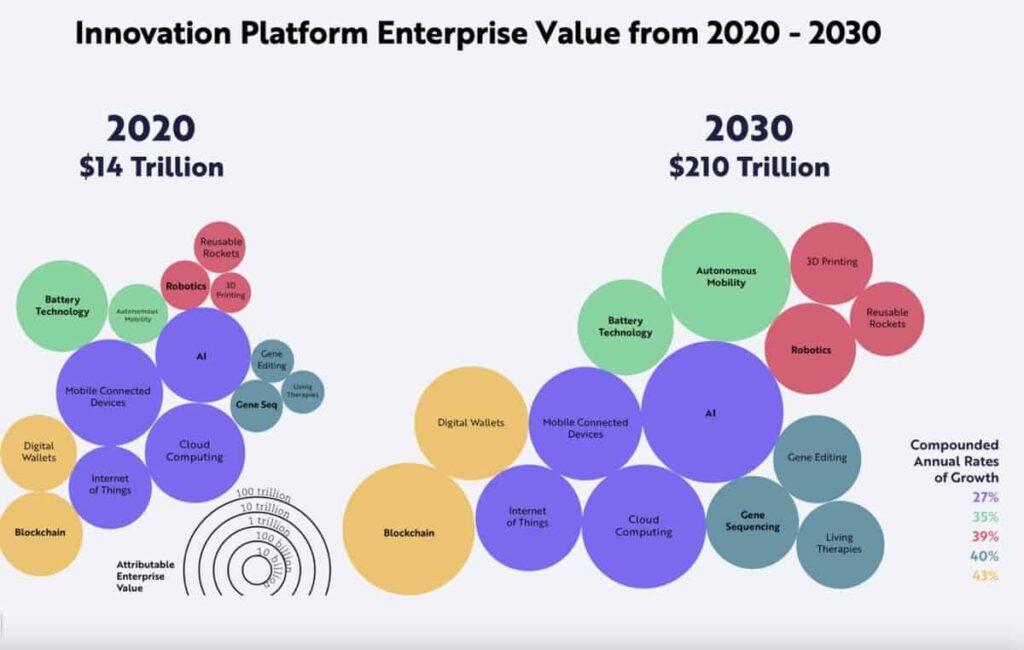

Les grands mouvements d’innovation aujourd’hui sont la conduite autonome, les batteries et les logiciels, 3 domaines clés d’importance stratégique où Volkswagen n’a rien d’attrayant à offrir. La valeur d’entreprise de l’innovation augmentant de 35 à 40 % par an, passant de 14 000 milliards de dollars à 210 000 milliards de dollars selon Ark Invest Analysis, toute entreprise qui n’est pas en mesure de tenir ses promesses dans les prochaines années est appelée à se réduire ou à disparaître.

Si un constructeur automobile n’est pas en mesure d’être attractif dans ces trois plateformes d’innovation clés qui captent un marché de mille milliards de dollars, il a peu de chances d’être un acteur du futur marché automobile. Même si le groupe Volkswagen peut livrer en 2026 dans 5 ans, les gagnants auront tout raflé parce que les consommateurs décideront avec leur porte-monnaie dans les prochaines années et n’attendront pas.

Les annonces d’investissement des grands constructeurs automobiles s’accumulent et s’intensifient : GM 35 milliards de dollars, Daimler 60 milliards d’euros, Stellantis 30 milliards de dollars, Nissan 17 milliards de dollars, VW Group 159 milliards d’euros, mais elles arrivent trop tard et sont trop importantes pour faire une différence décisive.

Tous les investissements de VW dans la technologie des batteries annoncés aujourd’hui n’auront pas d’impact avant au moins 2 à 5 ans. Le groupe de logiciels de VW, Cariad, qui est censé devenir plus grand que SAP, est mal organisé car la taille est l’ennemi des bons logiciels. Ce que Tesla a réalisé avec environ 300 ingénieurs logiciels exceptionnels comme meilleur logiciel de véhicule que vous pouvez obtenir aujourd’hui est en contraste dramatique avec une organisation Cariad de VW avec 10 000 employés prévus.

Vous ne pouvez pas réussir une transformation technologique rapide en injectant beaucoup de capitaux et de personnel et en espérant de meilleurs résultats. Ce qu’il faut, c’est un investissement intelligent plutôt qu’un gros investissement.

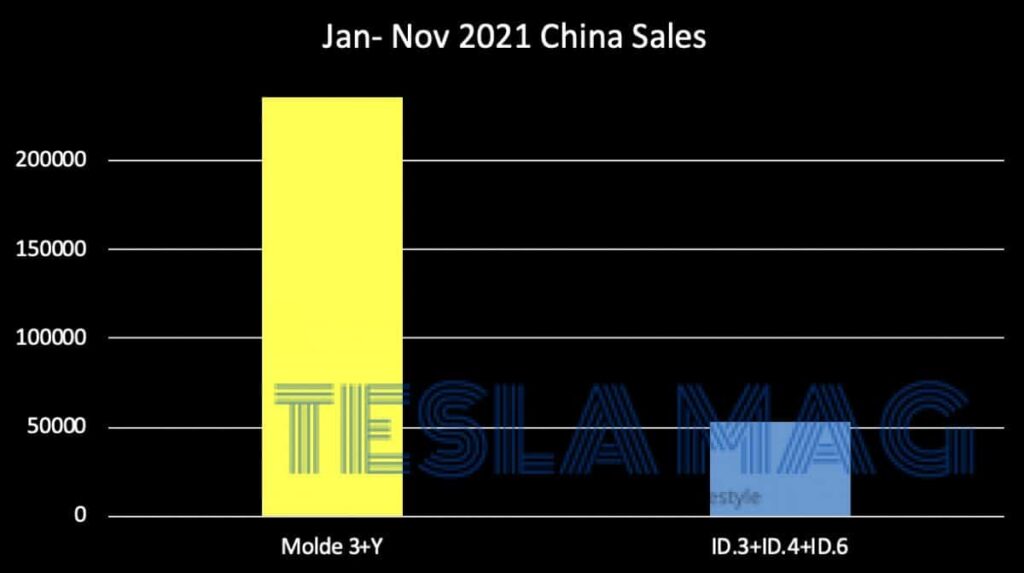

L’important marché chinois de VW, avec 40 % des ventes totales, préfère les BEV de Tesla, Nio, BYD, Great Wall et d’autres fabricants qui comprennent le logiciel et la manière d’interagir avec les clients.

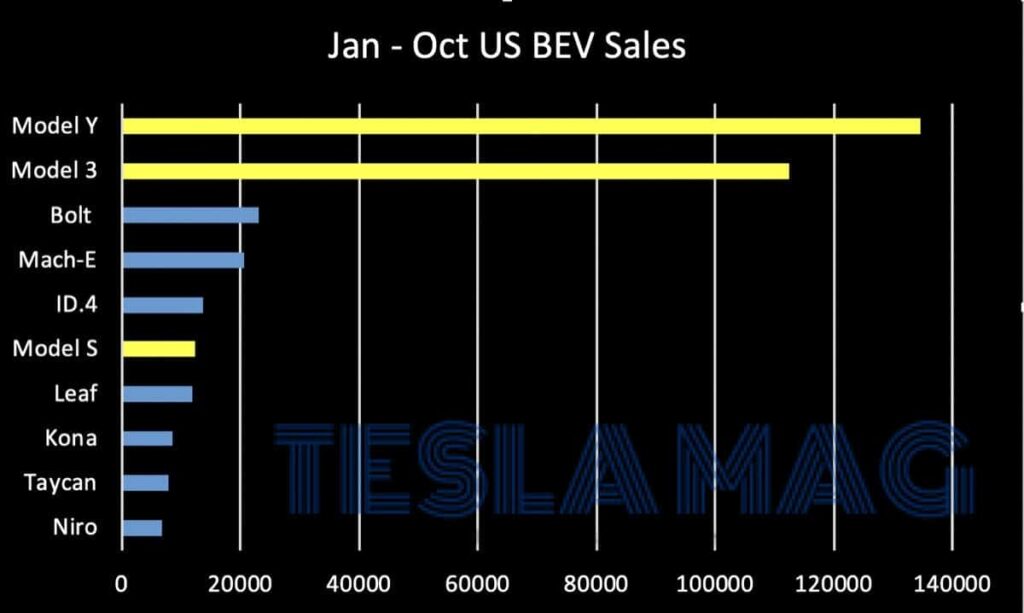

Le marché américain, autrefois un marché clé pour VW en Amérique du Nord, a déjà été perdu au profit de Tesla, qui représente 69 % des ventes de VE de janvier à octobre 2021. Nous avons vu qu’en Norvège, 91 % des ventes sont des plug-in, ne laissant que 5 % aux moteurs à combustion interne, et même en Allemagne, les BEV représentaient 20,3 % de toutes les nouvelles immatriculations en novembre 2021.

Ce n’est qu’une question d’années avant que la tendance ne touche également l’Europe. Pour l’instant, VW a encore de bonnes ventes de BEV en Europe parce que les constructeurs américains et asiatiques donnent la priorité à leurs marchés domestiques pour les livraisons, mais cela va changer à partir de 2022. Tesla ouvre une usine en Allemagne pour livrer 2 millions de BEV par an à terme, Rivian négocie une usine au Royaume-Uni, et de nombreux BEV chinois attrayants comme Nio et Polestar entrent également sur le marché européen.

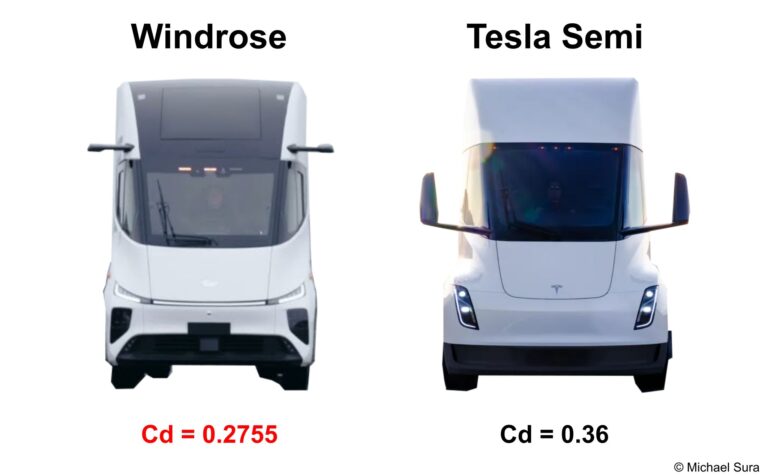

Comme Tesla a déjà un avantage de productivité massif de 10 heures de temps de production pour le modèle 3 fabriqué en Chine par rapport à un ID.3 produit en Allemagne, la Gigafactory dans le Brandebourg établira une nouvelle norme plus élevée. La productivité est la clé du coût, du profit et de la production, ce qui lui permet de gérer la demande mieux que quiconque avec une tarification dynamique.

Le modèle de distribution directe sans réseau de concessionnaires permet à Tesla de mettre en œuvre des changements de prix immédiatement, alors que Volkswagen, malgré son modèle d’agence, est lié à une structure de concessionnaires, ce qui est un désavantage à l’ère de l’électromobilité.

La tarification dynamique permet de modeler la demande comme on le souhaite, ce qui est crucial pour les ventes et les stocks.

Si nous faisons un pas en avant à partir de la grave situation actuelle du groupe Volkswagen et que nous prédisons l’avenir, nous devons conclure que la situation va empirer et je ne suis pas sûr qu’elle s’améliore du tout.

Je prédis que les ventes de véhicules se réduiront, dans le meilleur des cas, à 5 millions d’unités dans le monde en 2026/27. Il s’agit d’un déclin dévastateur par rapport au pic des ventes de véhicules de 50 %. Le scénario présenté par Herbert Diess, PDG du groupe VW, de 30 000 licenciements dans la seule usine de Wolfsburg, si le projet Trinity ne s’avère pas être un changement de jeu, entraînera plus de 100 000 à 200 000 licenciements dans le groupe VW.

Ce jeu de chiffres a créé un changement organisationnel sévère et une crise au sein de la direction de VW. Environ 30 % des 670 000 emplois sont menacés si la nouvelle plateforme BEV ne donne pas les résultats escomptés. Étant donné que VW est détenu à 20 % par l’État de Basse-Saxe et que VW est une entreprise d’importance systémique, on peut s’attendre à un afflux massif d’argent des contribuables pour garantir ces emplois.

Le capital peut aider à court terme, mais il n’améliorera pas la demande, de sorte que l’inévitable vérité des licenciements et des fermetures d’usines ne sera que retardée.

VW continuera à vendre des véhicules à moteur à combustion interne en Asie, en Afrique et en Amérique du Sud, mais même ces marchés passeront aux véhicules électriques à faible consommation, car le coût des énergies renouvelables est beaucoup plus faible et le coût total de possession d’un véhicule électrique à faible consommation est beaucoup plus intéressant que celui d’un véhicule à moteur à combustion interne.

Dans les pays qui se prêtent beaucoup mieux à la production décentralisée d’énergie renouvelable que les pays industrialisés en raison du vent et du soleil, la mobilité électrique est soutenue par des structures inférieures à l’approvisionnement centralisé et très coûteux en combustibles fossiles dans ces régions.

L’infrastructure de recharge souvent citée ne joue que peu ou pas de rôle quand on sait que même dans les pays industrialisés, 70 % des recharges se font à domicile et que chaque voiture électrique est un dispositif de stockage d’énergie qui fonctionne dans les deux sens et stabilise donc les réseaux d’énergie.

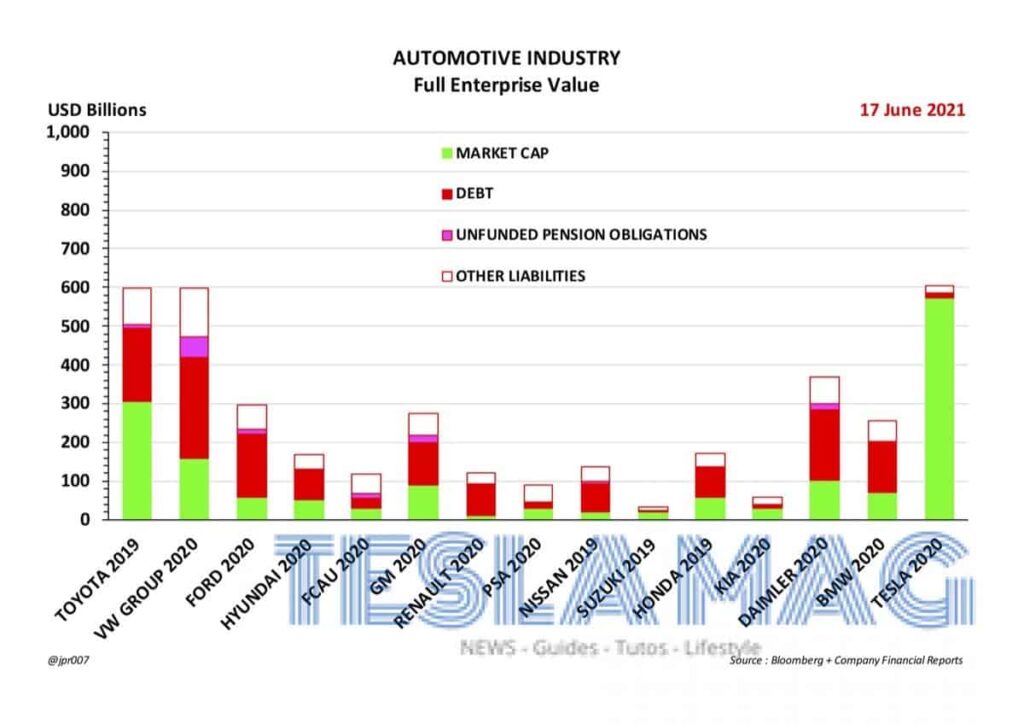

Le groupe Volkswagen n’est pas un constructeur automobile ordinaire, puisqu’il est détenu à 20 % par l’État de Basse-Saxe, qu’il a la dette la plus élevée de tous les constructeurs automobiles, soit 260 milliards de dollars, et qu’il a 50 milliards de dollars d’engagements de retraite non capitalisés.

On parle donc de près de 300 milliards d’euros de dettes, et les investissements de 159 milliards d’euros annoncés récemment vont alourdir ce fardeau de la dette, alors que le cash-flow du constructeur continue de baisser en raison de la chute des ventes de moteurs à combustion. Le groupe se finance par l’intermédiaire de l’Union européenne, qui a acheté et achète chaque mois une énorme quantité d’obligations VW.

La direction du groupe ne peut pas prendre de décisions concernant les usines de production, les modèles et le nombre de véhicules sans l’approbation du comité d’entreprise influencé par les syndicats. Le récent investissement de 159 milliards d’euros sur cinq ans a même été décidé sans la présence du PDG du groupe VW, mais avec la responsable du comité d’entreprise Daniela Cavallo.

Une loi spéciale sur VW, promulguée par le gouvernement allemand et approuvée par l’UE, place le constructeur automobile dans une structure politique unique au monde. Il est juste de dire que le groupe VW n’est pas une entreprise appartenant à ses actionnaires, mais une organisation politique dont le principal objectif est de maintenir en vie une industrie automobile et ses emplois, financée par la bonne volonté politique et l’argent des contribuables.

Le groupe VW représente un risque systémique pour l’industrie automobile et d’usinage allemande et européenne et est donc déclaré « trop gros pour faire faillite ».

La structure unique du groupe VW et ses influences politiques fonctionnent parfaitement tant qu’il y a une demande pour ses véhicules, et c’est là son « talon d’Achille ». Peu importe que la demande du groupe VW soit en baisse en raison de pénuries de puces ou de batteries, ou que les gens attendent un VW BEV convaincant, ce qui compte, c’est que les livraisons de VW sont en baisse.

Ce que VW n’a pas été en mesure de livrer dans le passé, pour quelque raison que ce soit, ne sera pas possible à l’avenir. Ces revenus et ces bénéfices sont allés à d’autres constructeurs automobiles ou ont été consommés par d’autres investissements.

Dès que les livraisons et les ventes commenceront à baisser, la structure dans laquelle les gouvernements allemand et européen soutiennent financièrement l’entreprise pour maintenir les emplois et l’industrie en vie s’effondrera comme un château de cartes.

Les livraisons de VW sont en baisse depuis 2019, et selon le chef du comité d’entreprise, Cavallo, qui peut parler aux médias sans le filtre des relations publiques et du marketing de VW, les choses vont empirer en 2022 et même en 2023.

Cavallo parle franchement : « Les mois à venir seront difficiles, nous avons une vraie période de vache maigre devant nous. Il y aura des goulots d’étranglement l’année prochaine également, et en 2023, les choses ne s’amélioreront pas soudainement. Le pire est encore devant nous ».

Au cours des derniers mois, les ventes de véhicules du groupe VW ont diminué de 1,7 % en glissement annuel sur la base d’une année 2020 faible et de 31,5 % pour le seul mois de novembre.

Si les déclarations de Cavallo sont vraies, alors nous devrions assister à une baisse soutenue des véhicules au moins au cours des 2 prochaines années initialement et à un creux dans les années du milieu de la décennie par la suite, en supposant que les plateformes Trinity et Artemis BEV soient un grand succès.

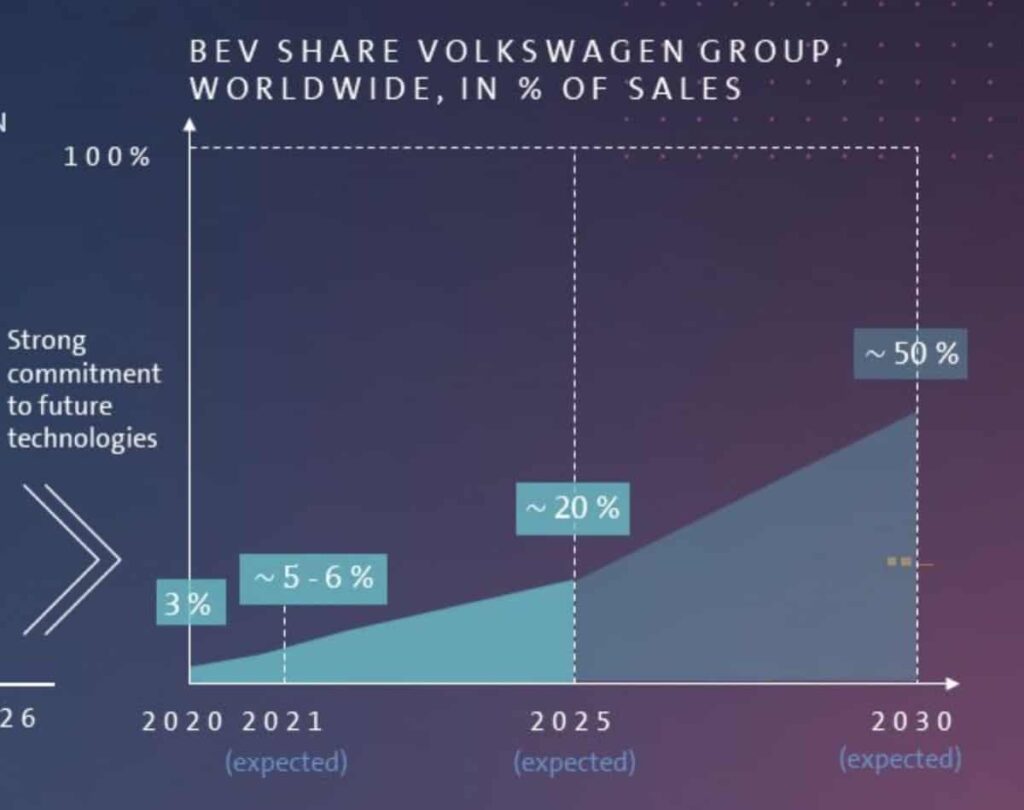

VW a annoncé qu’elle prévoyait de vendre 94 % de véhicules à moteur à combustion interne en 2021, 80 % en 2025 et encore 50 % dans 9 ans, ce qui inclut bien sûr des continents comme l’Afrique et l’Amérique du Sud, qui ne sont pas encore prêts à adopter les véhicules électriques à faible consommation.

En raison du faible coût total de possession d’un véhicule électrique à batterie et de son comportement de conduite supérieur, beaucoup prédisent qu’en 2025, il ne restera plus que 10 % des ventes de véhicules à moteur à combustion interne et presque plus rien en 2030, selon le marché. Beaucoup s’étonnent que la Norvège ait déjà dépassé les 90 % de véhicules électriques à batterie et l’histoire a montré que dans une transformation technologique, le processus s’accélère toujours.

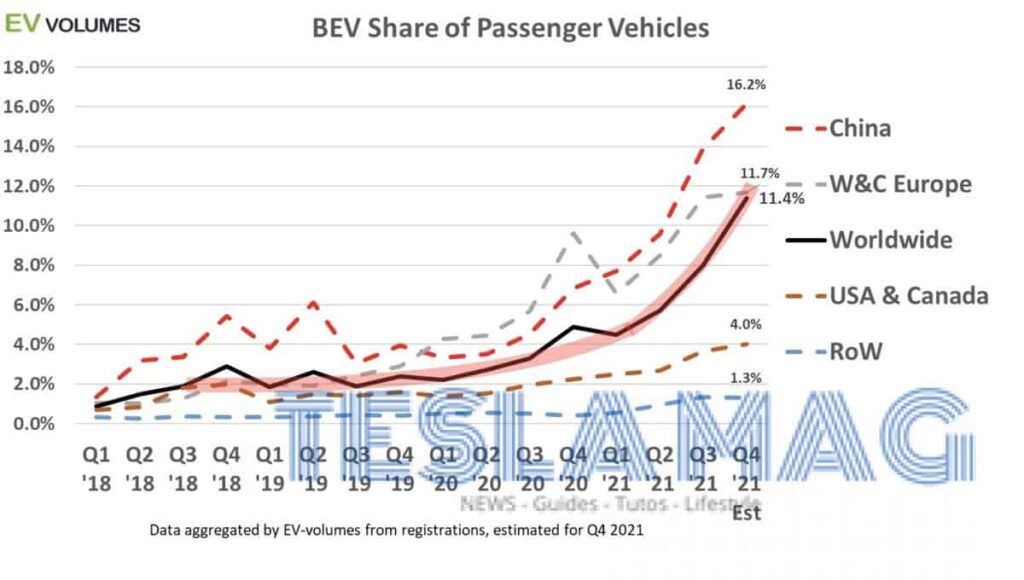

À l’échelle mondiale, la part des VEB augmente selon une courbe exponentielle en « crosse de hockey » et cette tendance devrait s’accélérer. Si Volkswagen prévoit une part de VEB de seulement 20 % dans 4 ans, et que le marché est aujourd’hui de 11,4 % dans le monde, VW sera inévitablement en retard sur la croissance du marché dans le dernier secteur de croissance restant.

En supposant que la tendance des VEB reste linéaire, une part mondiale de 20 % de VEB sera atteinte dans les 12 prochains mois, alors que VW en est à environ 8 %. Même l’Allemagne, un pays connu pour sa réticence à adopter les nouvelles technologies, a atteint une part de VEB de 20,3 % en novembre.

Ma prédiction pour le groupe Volkswagen comprend de nombreuses variables et elle peut être erronée, mais c’est un avenir que je considère comme un scénario prudent. L’année 2025/26 sera l’année où les livraisons du groupe VW seront considérablement réduites jusqu’à la moitié de ce qu’elles étaient en 2019, et elles pourraient ensuite se stabiliser et se redresser légèrement à partir de ce niveau.

Il reste à voir si le groupe survivra à une telle perte de revenus, mais on peut s’attendre à ce que, dans un premier temps, les politiciens et le gouvernement allemand renflouent le groupe Volkswagen pour satisfaire leurs électeurs.

Mais si j’ai tout à fait tort et que le Groupe Volkswagen réussit beaucoup mieux à augmenter sa production et à commercialiser en masse des véhicules électriques à faible consommation, cela ne changerait-il pas considérablement son avenir ? La vérité dérangeante est que l’avenir des constructeurs automobiles traditionnels pourrait être encore pire que ce que j’ai décrit.

Imaginez ce qui se passera lorsque Tesla recevra l’approbation de son logiciel complet de conduite autonome pour la conduite autonome en 2022 ou 2023 et commencera à le commercialiser sous licence. Les progrès récents du système de conduite autonome FSD sont pour le moins impressionnants, et il est réaliste de penser que dans deux ans au plus tard, ils seront en mesure de résoudre même les derniers défis.

Tous ceux qui achètent une voiture n’aimeraient-ils pas disposer d’un logiciel permettant à la voiture de se conduire toute seule et de se consacrer à d’autres activités, qu’il s’agisse de surfer sur le web, de jouer avec les enfants ou de se préparer à la prochaine réunion ?

Volkswagen et tous les autres constructeurs automobiles établis sont loin d’offrir une solution de conduite autonome qui fonctionne dans toutes les conditions météorologiques et sur toutes les routes à un faible coût. Leur approche n’est pas non plus couronnée de succès en raison du manque de données réelles et d’autres lacunes techniques.

Aujourd’hui déjà, FSD-Beta conduit des personnes aux États-Unis partout pendant des heures sans intervention et avec succès dans toutes les conditions. Pourquoi quelqu’un ne voudrait-il pas d’une telle voiture ? Les logiciels dévorent le monde, et s’il y a une chose que Volkswagen n’est pas, c’est une société de logiciels comme Tesla.

Ma prédiction s’appliquera à tous les constructeurs historiques à des degrés divers, en fonction de la rapidité et du succès avec lesquels ils parviendront à mettre sur le marché des VEB compétitifs et attrayants.

Certains constructeurs automobiles ne survivront pas à l’hémorragie de liquidités et à la diminution du volume des ventes et fusionneront avec d’autres, seront rachetés ou feront tout simplement faillite.

Avec la dette la plus élevée du secteur et la pression sur les marges des BEV causée par une productivité inférieure de 200 % à celle de Tesla, les bénéfices, qui semblent bons pour le moment en raison des augmentations de prix, vont chuter de manière significative.

Même si le groupe Volkswagen parvient à construire une nouvelle usine Trinity à Wolfsburg d’ici 2026, il n’est pas réaliste d’augmenter la productivité en 2026 de 30 heures par BEV produit à la norme de 10 heures, leader du secteur, que Tesla a à Shanghai. S’il était si facile de réaliser une telle augmentation de la productivité, VW l’aurait déjà fait.

Entre-temps, Tesla continuera à augmenter sa productivité à Grünheide et sur d’autres sites. Pour sauver l’entreprise et financer son plan d’investissement de 159 milliards d’euros sur 5 ans, VW doit introduire Porsche en bourse et vendre le principal générateur de bénéfices du groupe par le biais d’actions en bourse ou aux familles.

Une introduction en bourse de Porsche est accueillie favorablement par les principaux actionnaires de VW, Porsche et Piech, et par Porsche lui-même ; elle est donc probable.

Toutefois, cette étape réduira considérablement le bénéfice et la valeur des actions du groupe Volkswagen, ce qui rendra plus difficile le refinancement du groupe et explique la résistance de la direction.

En tant que grand constructeur automobile, vous ne pouvez pas défaire vos erreurs stratégiques du passé, mais Volkswagen a la possibilité de survivre en tant que petite entreprise qui, entre autres, fournit des pays avec des moteurs à combustion interne qui sont en retard sur les voitures électriques.

Si le groupe Volkswagen peut établir une niche dans les voitures électriques pour un segment plus restreint de clients qui sont prêts à faire des compromis sur la technologie pour conduire une VW, Audi, Seat ou Skoda, il pourrait maintenir ses ventes à des niveaux inférieurs et son existence ne serait pas menacée.

À terme, cependant, la plupart des constructeurs automobiles connus ne seront plus que l’ombre de ce qu’ils étaient autrefois : Ils concéderont des licences sur les technologies de Tesla and Co. et n’en tireront que de faibles bénéfices.

Le groupe Volkswagen ne sera plus le plus grand ou le deuxième constructeur automobile du monde, et c’est mauvais pour l’Allemagne et l’Europe, mais c’est le résultat actuellement pressenti.

merci pour cette analyse.

propositions d’amélioration : on ne peut pas baisser de 200% (passer de 30h à 10h) mais on peut baisser de 66% ;-).

de mêmes, les engagements retraites du groupe VW sont forcément capitalisés. Les normes IFRS (normes comptables) le rendent obligatoire au niveau du groupe. Concrètement, elles sont retenues dans les comptes du groupe. La nuance est qu’elles seront décaissées (flux financier) dans le futur.

Ces deux points sont des points de détail.

Sur le fond, les lignes de force de l’article me semblent très bonnes :

– un changement de marché va toujours plus vite que prévu (vous vous rappelez de Nokia qui a été noyé par la vague iPhone en quelques années ?)

– Tesla est plus efficace dans ses usines et dans l’innovation

– VW a une organisation pachydermique. et une direction désunie. Ça ressemble beaucoup à Nokia au début de sa chute

– on a à peine vu le début de la vague des véhicules électriques chinois

– les usines chinoises sont au point (j’ai une Model 3 venue de chine. Pas grand chose à revoir sur la finition perçue)

Bref, devant cette photo, je me demande quelles sont les pistes de sortie et d’espoir des européens.

– barrières douanières le temps de faire la transition ? ça m’étonnerait que les vieux de Bruxelles comprennent assez tôt

– passage en mode commando start up de quelques ingénieurs au sein du groupe VW ? c’est ce qu’il faudrait (nouvelle marque, etc.) mais ils se l’auto interdisent.

– autre chose ?

vos idées m’intéressent 😉

L’article est intéressant mais laisse _opportunément_ de coté certains aspects.

Tous les constructeurs historiques partent avec un handicap majeur. Ils doivent renier tout ce à quoi ils ont cru et/ou ont été formé depuis des décennies. La transformation est de surcroit à la fois technologique mais également culturelle. Nokia a disparu des radars pour bien moins que celà… on pourrait aussi rapprocher ceci à ce qui s’est passé chez Orange/France Telecom dans les années 2000 quand on a fait passer une entreprise nationale d’une culture « d’usagers » à une culture de « clients ». Il a fallu 10 ans, des souffrances et des suicides pour digérer la transformation.

Mais l’article omet quelques réalité ou utilise des exemples caricaturaux…

Citer la Norvège avec ses 5 millions d’habitants et leur 6.500 € de revenus mensuels moyens est tout sauf représentatif.

Mais la plus grosse omission est d’occulter que le passage au BEV est une transformation FORCEE et pas une demande du public… Transformation FORCEE par la surtaxation (malus) des VT et la subvention des VE (bonus)

Aujourd’hui, les 10% de PDM du VE sont pour l’essentiel assurées par les CSP+, les populations qui disposent d’un pavillon, d’un garage, d’une solution de charge personnelle et les flottes d’entreprises avides de dégrèvements fiscaux. Mais cette population ne représente pas l’intégralité du marché, loin de là…

On est encore très loin du raz de marée que l’on nous promet depuis 10 ans. Et les premiers problèmes commencent à se faire sentir maintenant que l’on n’est plus dans l’épaisseur du trait… Difficulté à trouver des bornes de recharge libres/fonctionnelles, rareté des bornes rapides, coût des recharges rapides qui se rapproche du coût du gazole ….

Les véhicules chinois ? Quel pourcentage d’acheteur est prêt à acheter une voiture à 35.000 sur un site web de vente à distance ? Le jour où ces constructeurs devront assumer un réseau de distribution, le prix évoluera en conséquence.

En Californie, pourtant état pionnier et eco-lab de Tesla, 20% des possesseurs de Tesla repassent au VT … principalement en raison des contraintes de recharge (impossibilité d’avoir des bornes rapides proches des lieux de résidence). Et le probleme se posera pareil en France / Europe : les réseaux de distribution domestiques ne sont pas calibrés pour délivrer de fortes puissances en dehors des zones industrielles et/ou commerciales. Songez qu’aujourd’hui, une aglo comme Bordeaux ne dispose que de 10 supercharger 150kW sur le parking d’un grand hotel de la zone aéroportuaire !

Et lors des trajets autoroutiers là où un gazout faisait 900 km avec ses 60 litres de carburant poisseux et nauséabond, le VE va devoir s’arrêter 30mn tous les 300 km. Si la borne est libre et fonctionnelle. Mais est-ce que 4, 6 ou 8 pauv’ bornes Ionity vont pouvoir suivre et répondre à la demande ?

Et puis retour aux fondamentaux …. si les pays du Nord de l’Europe ont des revenus mensuels moyens qui dépassent les 4.000 euros, la moyenne européenne est autour de 2.200 … tous ces foyers qui n’ont jamais acheté de véhicule neuf, qui roulent en Scénic, Picasso, Touran, Qashqai … agés de 8 ou 10 ans … pas par plaisir de polluer mais simplement parce qu’ils ne peuvent pas lâcher plus de 10 ou 12.000 euros pour leur voiture familiale. Et encore, je ne parle pas de la frange la moins favorisée, par exemple ces 50% de Français qui gagnent moins de 1.800/mois et qui cherchent avant tout comment boucler leur mois avant d’acheter un VE …

Alors pour revenir au coeur de l’article … Oui, Volkswagen (mais aussi Renault et Stellantis) ont un gros coup de mou et vont devoir encaisser la vague. Mais je suis convaincu que la résilience de ces grands groupes (bien aidés par les pouvoirs publics / contribuables) est supérieure à ce que vous pensez.

Et en parallèle, Tesla va commencer à être confrontée à des problèmes de croissance : vieillissement de son parc, rappels, qualité de service, densité de réseau etc …. et renouvellement de sa gamme

Pour conclure, oui cet article met le doigt où ça fait mal… mais les choses me paraissent devoir être plus nuancées et moins manichéennes que vous ne les présentez, car le chemin vers la transition VE est encore semée de nombreuses embuches.